Economía de la oferta

La economía de la oferta es una escuela macroeconómica que sostiene que se puede alcanzar el crecimiento económico con mayor eficacia con medidas que incrementen la oferta agregada mediante una reducción de barreras para las personas que producen (oferta) bienes y servicios, tales como la reducción de impuestos y al permitir una mayor flexibilidad mediante la desregulación. Según economía de la oferta, los consumidores terminarán por beneficiarse de una mayor oferta de bienes y servicios a precios más bajos. Recomendaciones de políticas típicas de los economistas de la oferta son tasas de impuestos más bajas y menor regulación legal de la actividad económica.[1]

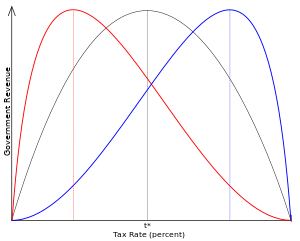

Una de las bases de la economía de la oferta es la curva de Laffer, una relación teórica entre los impuestos y los ingresos públicos.[2][3][4][5] La curva de Laffer sugiere que cuando el nivel impositivo es demasiado alto, la reducción de los tipos impositivos aumentará los ingresos públicos a través de un mayor crecimiento económico, aunque se discute el nivel en el que los tipos se consideran "demasiado altos".[6][7]

Una encuesta realizada en 2012 entre los principales economistas concluyó que ninguno estaba de acuerdo en que la reducción del tipo del impuesto sobre la renta federal de EE. UU. se traduciría en un aumento de los ingresos fiscales anuales en un plazo de cinco años.[8] Los críticos también señalan que tras varias grandes reducciones de impuestos en Estados Unidos en los últimos 40 años no han aumentado los ingresos.[9][10]

Génesis

editarEl grupo de economistas que defienden la economía de oferta plantearon soluciones prácticas para desterrar las grandes políticas pro-gasto público de la economía estadounidense en los años 1970. Seguidores de las ideas de Robert Mundell, Arthur Laffer y Jude Wanniski. Wanninski fue quien acuñó el término "supply-side economics" o economía de la oferta. Pusieron en ejecución su modelo de política económica durante el mandato presidencial en Estados Unidos de Ronald Reagan quien siguió sus recomendaciones.

Las tesis de los "supply-siders" se apoyan básicamente en la denominada "curva de Laffer". Esta curva muestra cómo a partir de cierto tipo impositivo, una subida de los tipos impositivos provoca una bajada de la recaudación fiscal, porque al ser alta la presión fiscal muchos prefieren no ganar más u ocultar su dinero en paraísos fiscales y sociedades opacas. Su política criticaban el estado de bienestar porque según ellos atrapaba a la sociedad en una red de aparente seguridad pero que impedía maximizar su bienestar.[11]

Su crítica también se fijaba en la inflación. Soluciones como el tipo fijo en el Impuesto sobre la Renta, la privatización de servicios públicos y, en especial, de los planes de pensiones eran para los supply-siders los primeros pasos en la carrera hacia el bienestar.

Fundamentos teóricos

editarJames D. Gwartney y Richard L. Stroup proporcionaron una definición de la economía de la oferta como la creencia de que los ajustes en las tasas impositivas marginales tienen efectos significativos sobre la oferta total. Gwartney y Stroup dijeron "que el argumento de la oferta sentó las bases de la política fiscal de Reagan, que condujo a reducciones significativas de los tipos impositivos marginales en los Estados Unidos durante el decenio de 1980".[12]

Barry P. Bosworth ha proporcionado otra definición al presentar la economía de la oferta desde dos perspectivas:[13]

- "Un amplio interés en los determinantes de la oferta agregada: el volumen y la calidad de los insumos de capital y trabajo y la eficiencia con la que se utilizan"

- "Un enfoque más limitado en las reducciones de impuestos como un medio para aumentar la oferta de ahorro, inversión y mano de obra".

Economía de la oferta frente a la economía de la demanda

editarLa economía de la oferta se originó como una alternativa a la economía keynesiana, que también puede denominarse economía de la demanda.[14] La economía de la demanda se basa en una visión de precio fijo de la economía, donde la demanda juega un papel clave en la definición del crecimiento futuro de la oferta, lo que también tiene en cuenta las implicaciones de la inversión en los incentivos.[13] Básicamente, contrasta con la ley de Say al afirmar que la demanda del consumidor crea su propia oferta.

Tal visión lleva a que la política fiscal del gobierno sea utilizada como un instrumento principal para incrementar la demanda agregada, que en consecuencia se supone que aumentará la producción total y el PNB. Por lo tanto, al contrario de la economía de la oferta, la economía de la demanda se basa en el supuesto de que el aumento del PNB se deriva de un mayor gasto del presupuesto público, que puede acumularse mediante el aumento de los impuestos. En consecuencia, los recortes de impuestos podrían conducir a una reducción del gasto, lo que a su vez daría lugar a una reducción del PNB y al crecimiento del desempleo.[15]

Este punto de vista ha sido desafiado por la teoría de la economía de la oferta. Esta afirma que la política fiscal puede provocar cambios tanto en la oferta como en la demanda.[16] Entonces, cuando las tasas impositivas marginales son altas, los consumidores buscan ocio adicional y consumo en lugar de buscar ingresos actuales e ingresos adicionales en el futuro. Por lo tanto, existe una disminución del esfuerzo laboral y de la inversión, lo que a su vez provoca una disminución de la producción y del PNB, independientemente de los niveles de demanda total.

Sobre estos supuestos, los economistas de la oferta formulan la idea de que un recorte en las tasas impositivas marginales tiene un efecto positivo en el crecimiento económico.

Papel de las tasas impositivas marginales

editarEl foco principal de la economía de la oferta es la promoción del crecimiento económico. Al respecto, algunos estudios han sugerido considerar dos precios relativos.

El primero influye en las decisiones de los individuos sobre la distribución de sus ingresos entre el consumo y el ahorro.[17] (Roberts, 1984, p. 36) El costo de la decisión individual de asignar una unidad de ingreso al consumo o al ahorro es un valor futuro de la unidad, que se ha renunciado al elegir consumir o ahorrar. La unidad de valor de la renta se define mediante las tasas impositivas marginales. Por lo tanto, tasas impositivas más altas disminuirían el costo de consumo, lo que provocaría una caída en la inversión y el ahorro. Al mismo tiempo, la reducción de los tipos impositivos provocaría un aumento de los niveles de inversión y ahorro, mientras que los niveles de consumo disminuirían.[15]

El segundo precio influye en las decisiones de los individuos sobre la distribución de su tiempo entre el trabajo y el ocio.[17] El costo de la decisión individual de asignar una unidad de tiempo al trabajo o al ocio representa los ingresos actuales, que se abandonaron al elegir el trabajo o el ocio. El costo también incluye los ingresos futuros, que se destinaron al ocio en lugar de mejorar las habilidades profesionales. El valor de los ingresos perdidos se define por la tasa impositiva asignada a los ingresos adicionales. Por tanto, el aumento de las tasas impositivas marginales conduce a una disminución del precio del ocio. Sin embargo, si el tipo impositivo marginal desciende, el costo del ocio aumenta.[15]

Tanto la cuantía de los ingresos retenidos como gravados se determina mediante el tipo impositivo marginal.[15] Por eso, desde el punto de vista de los economistas de la oferta, las tasas impositivas marginales juegan un papel importante en la determinación del desarrollo de la economía. Debido al papel crucial en la determinación de la cantidad de tiempo que los trabajadores dedicarán al trabajo y al ocio o la cantidad de ingresos que se gastarán en el consumo y el ahorro, los economistas de la oferta insisten en reducir las tasas impositivas, ya que creen que podría mejorar las tasas de crecimiento de la economía.

Curva de Laffer

editarLa curva de Laffer ilustra una relación matemática entre los ingresos fiscales y las tasas impositivas, que fue popularizada por el economista Arthur B. Laffer en 1974.[15] La economía de la oferta depende en gran medida de las implicaciones, que se derivan de la relación presentada por la curva. Muestra que los tipos impositivos más altos a veces pueden reducir la base impositiva, lo que dará lugar a una disminución de los ingresos fiscales incluso si los tipos impositivos son elevados.[12] Debido al efecto que ejercen los impuestos sobre la renta gravada, el ajuste de las tasas impositivas puede no dar lugar a cambios proporcionales en los ingresos fiscales. Por eso, algunos economistas de la oferta insisten en que la disminución de tasas impositivas demasiado altas puede resultar en un aumento de los ingresos fiscales.[11]

La curva de Laffer encarna un postulado de la economía de la oferta: que las tasas impositivas y los ingresos fiscales son distintos, con los ingresos fiscales del gobierno iguales a una tasa impositiva del 100% que a una tasa impositiva del 0% y los ingresos máximos en algún punto intermedio entre estos dos valores. Los partidarios de la oferta sostuvieron que en un entorno de tipos impositivos elevados, la reducción de los tipos impositivos daría lugar a mayores ingresos o pérdidas de ingresos menores de lo que cabría esperar basándose únicamente en estimaciones estáticas de la base impositiva anterior.[18]

Esto llevó a los partidarios de la oferta a defender grandes reducciones en las tasas impositivas sobre la renta marginal y las ganancias de capital para fomentar una mayor inversión, lo que produciría más oferta. Jude Wanniski y muchos otros abogan por una tasa de ganancias de capital cero.[19] El aumento de la oferta agregada debería resultar en un aumento de la demanda agregada, de ahí el término "economía de la oferta".

Teoría sobre la política fiscal

editarLas políticas fiscales del lado de la oferta están diseñadas para aumentar la oferta agregada, en contraposición a la demanda agregada, expandiendo así la producción y el empleo al tiempo que bajan los precios. Tales políticas son de formas variedades generales:

- Inversiones en capital humano, como educación, salud y fomento de la transferencia de tecnologías y procesos comerciales, para mejorar la productividad (producción por trabajador). El fomento del libre comercio globalizado a través de la contenedorización es un ejemplo reciente importante.

- Reducción de los impuestos, para incentivar el trabajo, la inversión y la asunción de riesgos. La reducción de las tasas del impuesto sobre la renta y la eliminación o reducción de aranceles son ejemplos de estas políticas.

- Inversiones en nuevos equipos de capital e investigación y desarrollo (I + D), para mejorar aún más la productividad. Permitir a las empresas depreciar los equipos de capital más rápidamente (por ejemplo, más de un año en lugar de 10 años), los alienta a comprar dichos equipos.

- Reducción de la reglamentación gubernamental para fomentar la formación y expansión en las empresas.[20]

Un beneficio de tales políticas es que desplazar la curva de oferta agregada hacia afuera, lo que significa que los precios pueden bajar junto con la expansión de la producción y el empleo. Esto contrasta con las políticas del lado de la demanda (por ejemplo, un mayor gasto público), que incluso si tienen éxito tienden a crear presiones inflacionarias (es decir, aumentan el nivel de precios agregado) a medida que la curva de demanda agregada se desplaza hacia afuera. La inversión en infraestructuras es un ejemplo de una política que tiene elementos tanto del lado de la demanda como del lado de la oferta.[20]

La economía de la oferta sostiene que el aumento de los impuestos reduce constantemente la actividad económica dentro de una nación y desalienta la inversión. Los impuestos actúan como un tipo de barrera comercial o arancel que hace que los participantes económicos utilicen medios menos eficientes para satisfacer sus necesidades. Como tal, una mayor tributación conduce a menores niveles de especialización y menor eficiencia económica. Se dice que la idea está ilustrada por la curva de Laffer.[21]

Los economistas de la oferta tienen menos que decir sobre los efectos de los déficits y a veces citan el trabajo de Robert Barro que afirma que los actores económicos racionales comprarán bonos en cantidades suficientes para reducir las tasas de interés a largo plazo.[22]

Referencias

editar- ↑ Wanniski, Jude (1978). The Way the World Works: How Economies Fail—and Succeed. Nueva York: Basic Books. ISBN 0-465-09095-8.

- ↑ Campbell, John L. (1998). «Institutional Analysis and the Role of Ideas in Political Economy». Theory and Society 27 (3): 377-409. ISSN 0304-2421. JSTOR 657900. S2CID 145064609. doi:10.1023/A:1006871114987. «The Laffer curve became a powerful pedagogical symbol that many supply siders used when presenting their position.»

- ↑ Kyer, Ben L.; Maggs, Gary E. (1994). «A Macroeconomic Approach to Teaching Supply-Side Economics». The Journal of Economic Education 25 (1): 44-48. ISSN 0022-0485. JSTOR 1182895. doi:10.2307/1182895.

- ↑ Kolb, Robert W. (27 de marzo de 2018). The SAGE Encyclopedia of Business Ethics and Society (en inglés). SAGE Publications. p. 3303. ISBN 978-1-4833-8151-0.

- ↑ Mankiw, N. Gregory (1 de enero de 2020). Principles of Economics (en inglés). Cengage Learning. pp. 161-162. ISBN 978-0-357-13380-4.

- ↑ "the U.S. marginal top rate is far from the top of the Laffer curve." Saez, Emmanuel; Slemrod, Joel; Giertz, Seth (1 de enero de 2009). «The Elasticity of Taxable Income with Respect to Marginal Tax Rates: A Critical Review». Economics Department Faculty Publications.

- ↑ “There is certainly some level of taxation at which cutting tax rates would be win-win. But few economists believe that tax rates in the United States have reached such heights in recent years; to the contrary, they are likely below the revenue-maximizing level” Mankiw, R. Gregory (11 de diciembre de 2018). Snake-Oil Economics. Foreign Affairs.

- ↑ «Laffer Curve | IGM Forum». igmchicago.org (en inglés estadounidense). Consultado el 14 de octubre de 2017.

- ↑ «Once Again: The GOP Tax Cuts Are Not Paying for Themselves». The Fiscal Times.

- ↑ «PolitiFact - Do tax cuts pay for themselves? Evidence is thin». @politifact.

- ↑ a b Laffer, Arthur (June 1, 2004). "The Laffer Curve, Past, Present and Future". The Heritage Foundation.

- ↑ a b Gwartney, James D.; Stroup, Richard L. (1987). Macroeconomics, 4th ed. Harcourt Brace Jovanovich.

- ↑ a b Bosworth, Barry P (1984). Tax incentives and economic growth (en inglés). Brookings Institution. ISBN 978-0-8157-1035-6. OCLC 797160531. Consultado el 29 de octubre de 2021.

- ↑ Feldstein, Martin (1986-01). Supply Side Economics: Old Truths and New Claims (en inglés) (w1792). National Bureau of Economic Research. pp. w1792. doi:10.3386/w1792. Consultado el 29 de octubre de 2021.

- ↑ a b c d e Son, Hyung Chan (1990-06). Supply-side economics in the Republic of Korea (en inglés estadounidense). Monterey, California: Naval Postgraduate School. Consultado el 29 de octubre de 2021.

- ↑ Adams, Roy D. (1984-07). «Book Review : Supply-Side Economics: A Critical Appraisal. Edited by Richard H. Fink. Frederick, MD: University Publications of America, 1982. Pp. xxiv, 488». Public Finance Quarterly 12 (3): 388-392. ISSN 0048-5853. doi:10.1177/109114218401200309. Consultado el 29 de octubre de 2021.

- ↑ a b Roberts, Paul Craig (31 de diciembre de 1984). The Supply-Side Revolution. doi:10.4159/harvard.9780674420427. Consultado el 29 de octubre de 2021.

- ↑ Bartlett, Bruce (6 de abril de 2007). «Opinion | How Supply-Side Economics Trickled Down». The New York Times (en inglés estadounidense). ISSN 0362-4331. Consultado el 29 de octubre de 2021.

- ↑ «Taxing Capital Gains». web.archive.org. 2 de mayo de 2014. Archivado desde el original el 2 de mayo de 2014. Consultado el 29 de octubre de 2021.

- ↑ a b Chiang, Eric (2014). CoreMacroeconomics 3rd ed. Worth Publishers. p. 245. ISBN 978-1-4292-7849-2.

- ↑ Karl Case and Ray Fair, 1999.

- ↑ Reynolds, Alan. "The "Conventional" Hypothesis: Deficit Estimates, Savings Rates, Twin Deficits and Yield Curves" (PDF). Cato Institute. Archived from the original (PDF) on August 6, 2009.