Curva de Laffer

La curva de Laffer representa la relación teórica entre los tipos impositivos y los niveles resultantes de los ingresos fiscales del gobierno. La curva de Laffer supone que no se obtienen ingresos fiscales en los tipos impositivos extremos del 0 % y el 100 %, y que existe un tipo impositivo entre el 0 % y el 100 % que maximiza los ingresos fiscales del gobierno. La forma de la curva es una función de la elasticidad de la renta imponible, es decir, los cambios de la renta imponible en respuesta a los cambios del tipo impositivo.

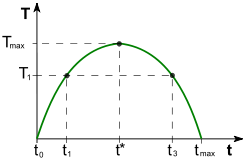

Tal y como la popularizó el economista de la oferta Arthur Laffer, la curva suele representarse como un gráfico que comienza con un impuesto del 0 % y una recaudación nula, sube hasta una tasa máxima de recaudación con un tipo impositivo intermedio y vuelve a caer hasta una recaudación nula con un tipo impositivo del 100 %. Sin embargo, la forma de la curva es incierta y discutida entre los economistas.[2] Bajo el supuesto de que los ingresos son una función continua del tipo impositivo, el teorema del valor extremo establece que debe existir un máximo.[3][4]

Una de las implicaciones de la curva de Laffer es que aumentar los tipos impositivos más allá de un determinado punto es contraproducente para recaudar más ingresos fiscales. En Estados Unidos, los conservadores han utilizado la curva de Laffer para argumentar que unos impuestos más bajos pueden aumentar los ingresos fiscales. Sin embargo, el hipotético punto de máxima recaudación de la curva de Laffer para un mercado determinado no puede observarse directamente y sólo puede estimarse, por lo que estas estimaciones suelen ser controvertidas. El New Palgrave Dictionary of Economics señala que las estimaciones de los tipos impositivos máximos han variado mucho, con un rango medio de alrededor del 70 %.[5] Una encuesta realizada en 2012 entre los principales economistas concluyó que ninguno estaba de acuerdo en que la reducción del tipo del impuesto sobre la renta federal de EE. UU. daría lugar a un aumento de los ingresos fiscales anuales en un plazo de cinco años.[6] Según un estudio de 2012, "el tipo marginal superior [de los impuestos] de EE.UU. está lejos de la parte superior de la curva de Laffer."[7]

La curva de Laffer se popularizó en Estados Unidos entre los responsables políticos tras una reunión vespertina con los funcionarios de la Administración Ford Dick Cheney y Donald Rumsfeld en 1974, en la que Arthur Laffer supuestamente dibujó la curva en una servilleta para ilustrar su argumento.[8] El término "curva de Laffer" fue acuñado por Jude Wanniski, que también estuvo presente en la reunión. El concepto básico no era nuevo; el propio Laffer señala antecedentes en los escritos del filósofo Ibn Jaldún, del siglo XIV, y otros.[9]

Explicación

editarAl representar los ingresos fiscales en relación con el tipo impositivo, si el tipo impositivo es cero, los ingresos fiscales serán también nulos. Si, por el contrario, los tipos impositivos son del 100 %, los ingresos fiscales también se anularán, nadie ofrecería ni demandaría el bien en cuestión. Según Laffer, entre estos dos puntos extremos, los ingresos en función del tipo primero aumentarán para a continuación disminuir hasta llegar a cero. El fundamento matemático es el teorema de Rolle, en virtud del cual si el ingreso fiscal es una función continua del tipo impositivo, entonces tiene (al menos) un máximo (ya que se trata de una función siempre positiva) en un punto intermedio del intervalo, pero no necesariamente en el centro.

La curva de Laffer muestra que el incremento de los tipos impositivos no siempre conlleva un aumento de la recaudación fiscal y viceversa. La característica más importante de esta curva reside en que indica que cuando el tipo impositivo es suficientemente alto (t* en la gráfica adjunta). La disminución de la oferta del bien reduce hasta tal punto los ingresos fiscales que la subida del tipo impositivo no compensa la disminución de la oferta. [cita requerida]Este fenómeno se denomina efecto Laffer, en honor al economista Arthur Laffer que hizo este gráfico a principios de la década de 1980.

Una menor tributación puede, si la economía se encuentra en el lado descendente de la curva, aumentar la recaudación porque:

- Incentivará la actividad, incluso empresas extranjeras podrán plantearse instalarse en ese país. De otra forma esta recaudación no se produciría.

- Aumentará consumo debido al aumento de la renta.[cita requerida]

- Detraerá parte de la economía sumergida y el fraude.

Experiencias prácticas de la Curva de Laffer

editarEntre 2002 y 2012, el tipo aplicado en el Impuesto de Sociedades de Canadá pasó de niveles cercanos al 40 % a tasas ubicadas en el entorno del 25 %.[10] Cuando Ronald Reagan se presentó a la presidencia de Estados Unidos en 1980, incluyó la reducción de impuestos en su programa. Sostenía que los impuestos eran tan altos que disuadían de trabajar a muchos ciudadanos y que una reducción de los tipos impositivos daría a los individuos incentivos suficientes para trabajar, lo que provocaría la mejora del bienestar económico y quizás incluso de los ingresos fiscales. Esta política económica se conoció como «economía de la oferta» puesto que trataba de incrementar la oferta de trabajo. Cuando se bajaron los impuestos, luego de ser elegido presidente de los Estados Unidos, el resultado fue una reducción de los ingresos fiscales en relación con el PBI.[11] El impuesto sobre la renta disminuyó un nueve por ciento entre 1980 y 1984, aun cuando la renta media creció un cuatro por ciento. Sin embargo, se inició un periodo de fuertes déficits fiscales.[12] Esto se explica ya que durante el mandato de Ronald Reagan el Estado aumentó el gasto público y, en especial, el Gasto Público Militar para poner fin a la Guerra Fría. Por ello, aunque la actividad económica se vio estimulada y el desempleo se redujo hasta un 5 % al final de la presidencia, el déficit fiscal no disminuyó.[13][14][15][16]

En otros países, como Suecia, en que los impuestos son mucho más altos, existen pruebas de que se ha producido el fenómeno de la curva de Laffer.[1]

La gran reforma fiscal del presidente Donald Trump en 2017 (la cual rige desde 2018)[17] luego de iniciado su mandato, implementó una sustancial rebaja del impuesto de sociedades desde el 35 % al 21 %, así como una reducción del IRPF que quedó en los siguientes tramos del 12 %, del 25 %, del 35 % y del 39,6 %. Esta reducción en impuestos dio como resultado que empresas invirtieran una mayor parte de sus utilidades. Aunque la recaudación subió inicialmente un 12 %, a finales del año fiscal 2018 la recaudación de impuestos a las empresas cayó 31 %, la segunda caída más grande desde que se registran datos.[18] Esta caída de los ingresos fiscales es una de las causas principales del elevado déficit fiscal que caracterizó al gobierno de Trump.[19] La economía estadounidense creció en promedio un 2,5 % anual durante los primeros 3 años de Donald Trump, contra un 2,3 % de crecimiento promedio anual de los últimos 3 años de Barack Obama.[20] Sin embargo, la creación de empleos se desaceleró durante el gobierno de Trump: En los últimos 3 años de Obama se crearon 8.1 millones de trabajos, contra una creación de 6.55 millones de empleos durante los primeros 3 años de Trump.[21] El masivo recorte de impuestos a las empresas de Trump no benefició a los trabajadores: el crecimiento de los salarios reales (es decir, ajustados por inflación) promedió 1,3 % bajo Obama durante los años 2014–2016 y 0,8 % bajo Trump durante 2017–2019.[22]

Opiniones de otros economistas

editarSegún Paul Samuelson los ingresos fiscales disminuyeron considerablemente en relación con la tendencia observada tras las reducciones de los impuestos en la era Reagan.[23]

John Kenneth Galbraith

editarJohn Kenneth Galbraith ha criticado duramente la curva de Laffer:

«Partiendo de la circunstancia indiscutible de que si no se imponían gravámenes no se recogería ningún ingreso público y de que si los impuestos absorbían todos los recursos no se produciría ninguna renta, el profesor Laffer unió estas dos verdades indiscutibles con una curva a mano alzada que mostraba que, aumentando los tipos impositivos, el total de los recursos públicos primero aumentaría y luego caería. (...) En un ejercicio posterior de imaginación, el profesor Laffer pasó a sostener que la presión fiscal había superado en Estados Unidos el punto óptimo, obtenido, como ya dijimos, a mano alzada. (...) Es evidente que nadie en su sano juicio se tomó en serio la curva y las conclusiones del profesor Laffer. Hay que otorgarle, sin embargo, el mérito de haber demostrado que una manipulación justificativa, aunque evidente, podía ser de gran utilidad práctica. La reducción impositiva de la década de los ochenta fue, en no escasa medida, producto de la invención de Laffer.»[24]

Juan Ramón Rallo

editarEl economista J.R. Rallo escribió, en referencia a la Curva de Laffer,[25] lo siguiente:

De entrada, es evidente que la curva de Laffer sí es cierta: su veracidad sólo necesita de la existencia de un tipo impositivo que maximice la recaudación y de que ese tipo impositivo no sea el 100%. Al final, lo que nos dice Laffer es, simplemente, que la recaudación no es una función lineal de los tipos impositivos debido a que éstos, si bien influyen positiva y directamente sobre los ingresos fiscales, también lo hacen negativa e indirectamente por la vía de aniquilar bases imponibles. Quizá el asunto se entendería mejor si, en lugar de “curva de Laffer”, habláramos de “punto de saturación de Laffer”: aquel tipo impositivo cuyo incremento es incapaz de aumentar adicionalmente la recaudación. Quienes niegan la validez absoluta de los argumentos de Laffer deberían responder si, en su opinión, unos gravámenes del 85 % (en IRPF, IVA, Sociedades…) permitirían incrementar los ingresos tributarios por encima de los niveles actuales. Obviamente, no. Ahora bien, los escépticos con Laffer sí tienen algo de razón cuando afirman que quienes apelan al economista estadounidense como argumento de autoridad para bajar impuestos asumen que las economías siempre se encuentran a la derecha de la curva, esto es, que siempre nos hallamos en una situación donde una minoración de la carga impositiva aumenta la recaudación. Y aquí, los defensores de la curva de Laffer caen en un error idéntico al de sus críticos: si éstos negaban que aumentando impuestos puedan terminar cayendo los ingresos, aquéllos se oponen a la posibilidad de que, bajándolos, las entradas del erario caigan. (...)J R Rallo

Carles Manera

editarEl economista socialista Carles Manera, en relación con la curva de Laffer, ha indicado que bajar impuestos no asegura el crecimiento económico. Los dos mantras habituales de los partidos conservadores y de derecha política son la reducción de impuestos y la flexibilización de los factores de producción, en especial el denominado mercado de trabajo. Sin embargo, las experiencias de Libre Mercado de Estados Unidos durante el mandato de Ronald Reagan y de Reino Unido durante el mandato de Margaret Thatcher, demuestran que se produjo una caída del crecimiento económico y un incremento de la desigualdad como indican los estudios de Branko Milanovic[26] y Thomas Piketty.[27] Manera señala explícitamente:

Lo expuesto lamina, sin ambages, la curva de Laffer, todavía invocada por algunos autores (unas muestras: Auerbach-Slemrod, 1997; Bartels, 2005; Gale-Samwick, 2017). Estos hallazgos sobre los efectos del crecimiento y el desempleo aportan evidencia en contra de las teorías del lado de la oferta, que sugieren que los impuestos más bajos para los ricos inducirán respuestas de la oferta laboral de las personas de altos ingresos (más horas de trabajo, más esfuerzo, etc.), lo cual impulsará la actividad económica. En relación con esto, los resultados de la investigación muestran –acotamos más esta idea– poco apoyo a la influyente tesis político-económica de que los recortes de impuestos para los ricos “se filtran” para impulsar un desarrollo económico más amplio. La realidad de los resultados es otra: se certifica que las moratorias del impuesto sobre la renta, las ganancias inesperadas y los recortes de impuestos dirigidos al decil superior de la distribución del ingreso, no inducen a las personas a alterar significativamente la cantidad de trabajo que realizan.[28]

Por tanto, según Manera, la bajada de impuestos tienen efectos negativos en el crecimiento y el desempleo en contra de las teorías de la economía de la oferta, que sugieren que los impuestos bajos impulsan la actividad económica. Para Manera se certifica que las moratorias del impuesto sobre la renta, las ganancias inesperadas y los recortes de impuestos dirigidos al decil superior de la distribución del ingreso, no inducen a las personas a alterar significativamente la cantidad de trabajo que realizan por lo que la 'vieja curva de Laffer', clave teórica de la economía de la oferta quedaría falsada.[28]

Referencias

editar- ↑ a b Microeconomía intermedia de Hal R. Varian quinta edición página 290

- ↑ Irvin B. Tucker (2010), Survey of Economics, Cengage Learning, p. 341, ISBN 978-1-4390-4054-6.

- ↑ L.H. Meyer (6 de diciembre de 2012). The Supply-Side Effects of Economic Policy. Springer Science & Business Media. p. 83. ISBN 978-94-009-8174-4.

- ↑ Gahvari, Firouz (1989). «The nature of government expenditures and the shape of the laffer curve». Journal of Public Economics 40 (2): 251-260. ISSN 0047-2727. doi:10.1016/0047-2727(89)90006-6.

- ↑ Fullerton, Don (2008). «Laffer curve». En Durlauf, Steven N.; Blume, Lawrence E., eds. The New Palgrave Dictionary of Economics (2nd edición). p. 839. ISBN 978-0-333-78676-5. doi:10.1057/9780230226203.0922.

- ↑ «Laffer Curve | IGM Forum». igmchicago.org (en inglés estadounidense). Consultado el 14 de octubre de 2017.

- ↑ Saez, Emmanuel; Slemrod, Joel; Giertz, Seth H. (2012). «The Elasticity of Taxable Income with Respect to Marginal Tax Rates: A Critical Review». Journal of Economic Literature 50 (1): 3-50. ISSN 0022-0515. JSTOR 23269968. S2CID 13169826. doi:10.1257/jel.50.1.3.

- ↑ «To Donald Rumsfeld». Polyconomics.com. Archivado desde el original el 3 de mayo de 2011. Consultado el 13 de diciembre de 2012.

- ↑ Laffer, Arthur. «The Laffer Curve: Past, Present, and Future». The Heritage Foundation. Consultado el 2 de mayo de 2016.

- ↑ Cruz, Diego Sánchez de la (21 de junio de 2015). «Canadá se monta en la Curva de Laffer: baja los impuestos y recauda más». Libre Mercado. Consultado el 10 de febrero de 2020.

- ↑ «Recaudación impositiva (% del PIB) | Data». datos.bancomundial.org (en inglés estadounidense). Consultado el 9 de agosto de 2018.

- ↑ Principios de Economía de N Gregory Mankiw página 160

- ↑ «Curva de Laffer». Economipedia. 31 de marzo de 2016. Consultado el 21 de junio de 2018.

- ↑ «Tax Cuts Work». www.theepochtimes.com (en inglés estadounidense). 5 de julio de 2018. Consultado el 9 de agosto de 2018.

- ↑ Daily, Investor's Business (17 de octubre de 2012). «From JFK To Bush, Treasury Swelled After Tax Cuts | Investor's Business Daily». Investor's Business Daily (en inglés estadounidense). Consultado el 9 de agosto de 2018.

- ↑ «EE.UU. - Tasa de desempleo». Investing.com Español. Consultado el 12 de noviembre de 2018.

- ↑ LatinAmerican Post (6 de diciembre de 2017), ¿Por qué los millonarios se oponen al recorte de impuestos?, consultado el 26 de junio de 2018.

- ↑ «Corporate Tax Receipts Took an Unprecedented Drop This Year». www.pgpf.org (en inglés). Consultado el 6 de agosto de 2022.

- ↑ «The U.S. deficit hit $984 billion in 2019, soaring during Trump era». Washington Post (en inglés estadounidense). ISSN 0190-8286. Consultado el 6 de agosto de 2022.

- ↑ «US 2020 election: The economy under Trump in six charts». BBC News (en inglés británico). 3 de noviembre de 2020. Consultado el 6 de agosto de 2022.

- ↑ «How Does the Trump Economy Compare to Obama’s? A Look Back at 4 Key Data Points». Money (en inglés). Consultado el 6 de agosto de 2022.

- ↑ Rattner, Steven (5 de febrero de 2020). «Opinion | The Economy Is Not as Good as It Looks». The New York Times (en inglés estadounidense). ISSN 0362-4331. Consultado el 6 de agosto de 2022.

- ↑ Paul Samuelson, Microeconomía

- ↑ La cultura de la satisfacción, Ariel, Barcelona, 1992 ISBN 84-344-1406-6, pp 125-126.

- ↑ «Olvídense de Laffer». Juan Ramón Rallo. 30 de mayo de 2013. Archivado desde el original el 21 de junio de 2018. Consultado el 21 de junio de 2018.

- ↑ Milanovic, Branko, (2017), Desigualdad mundial: un nuevo enfoque para la era de la globalización, FCE, México. de 2017

- ↑ Piketty, Thomas, (2021), Una breve historia de la igualdad, Deusto, Madrid

- ↑ a b Bajar impuestos no asegura el crecimiento económico, Economistas frente a la Crisis, Carles Manera, Ferran Navinés y Miquel Quetglas, 18 de enero de 2022

Bibliografía

editar- Mankiw, N Gregory. Principios de Economía. Mc Graw Hill. ISBN 84-481-1422-1.

- Varian, Hal R. Microeconomía intermedia, un enfoque actual. Antoni Bosch editor. ISBN 84-85855-96-5.

- Samuelson, Paul S.; Nordhaus William D. Macroeconomía. McGraw-Hill. ISBN 84-481-0648-2.

Enlaces externos

editar- Laffer, o la curva de la felicidad fiscal

- Curva de Laffer Archivado el 16 de septiembre de 2008 en Wayback Machine.

- Aplicaciones de la curva de Lafer

- La curva de Laffer y los desestabilizadores automáticos

- Un recorrido por la economía de la oferta, por Murray Rothbard

- La curva de Laffer y el impuesto sobre el IVA en España.